M&A Advisory

M&Aアドバイザリー

フィデューシャリーアドバイザーズは、証券会社の投資銀行部門、監査法人、法律事務所、プライベートエクイティファンド等において、幅広い分野で豊富な専門知識と豊富な経験を持つアドバイザーが、M&A戦略の立案から、企業価値評価(バリュエーション)、条件交渉(ネゴシエーション)、取引実行(エクセキューション)アドバイザリーまで、クライアントにアドバイザリー・サービスを提供します。

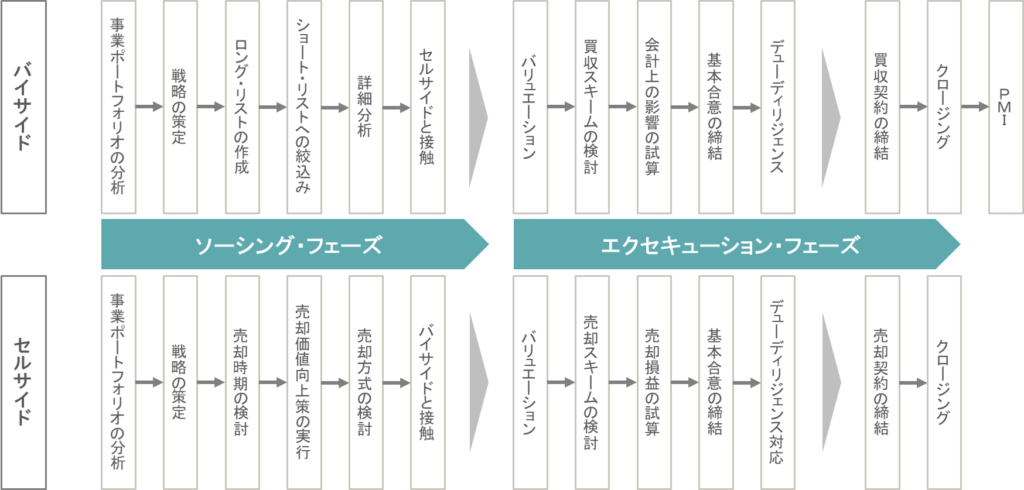

具体的には、バイサイドM&Aの場合には、クライアントの成長戦略に適した対象会社を調査し、発掘(ソーシング)します。一方、セルサイドM&Aの場合には、売却の目的(事業の承継や戦略的選択と集中)に適した潜在的な投資家に直接アプローチします。そして、いずれの場合でも、エクセキューション・フェーズでは、弁護士や税理士等の専門家との調整(コーディネーション)を含む必要な取引全体の推進・管理(マネジメント)、取引方法(ストラクチャー)の検討、バリュエーションの実施、専門家の買収監査(デューデリジェンス)の監視、ネゴシエーションの支援、開示(ディスクロージャー)資料の作成などを行います。

<M&Aのプロセス>

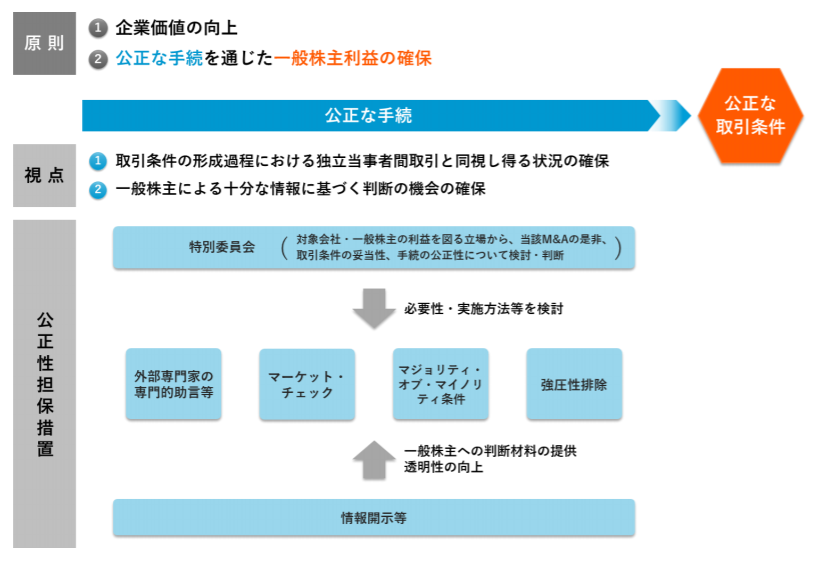

また、利益相反構造があるM&A(MBOや親会社による上場子会社のM&A)の場合には、「公正なM&Aの在り方に関する指針」が定める「外部専門家」として、取締役会もしくは特別委員会にアドバイザリー・サービスを提供します。

<利益相反構造があるM&Aにおける公正性担保措置>

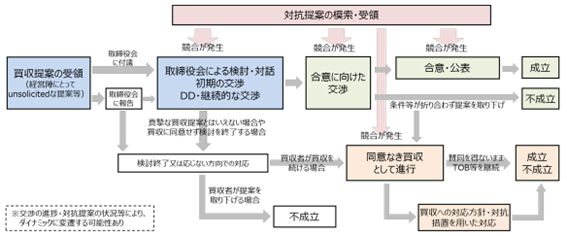

さらに、同意なき買収の場合には、取締役会にアドバイザリー・サービスを提供します。

<買収提案の検討フロー>

そして、同意なき買収の対抗措置である「ホワイトナイト」へのアプローチやMBOの検討もサポートします

なお、難易度が高いM&Aの場合には、各分野の高い専門性と幅広い経験を有する学者やアドバイザーと連携して案件を成功に導きます。

Valuation

バリュエーション

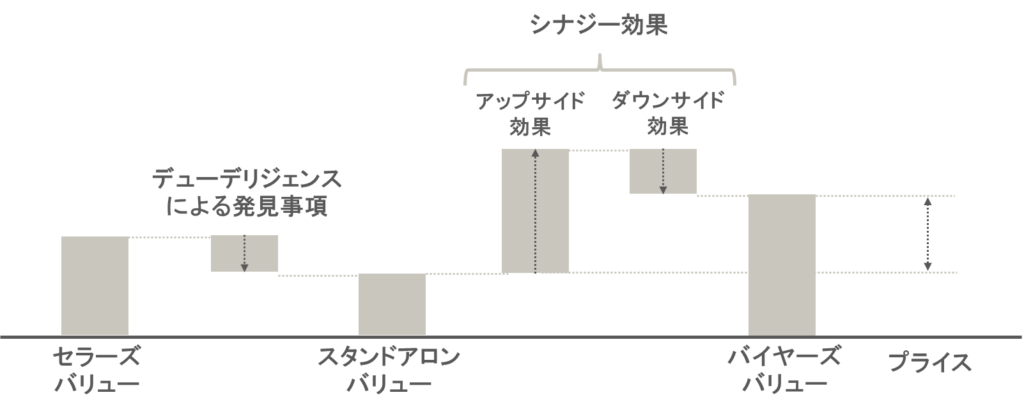

M&Aにおける買収価格(プライス)は通常、セラーとバイヤーがそれぞれ、対象会社の財務諸表や事業計画に基づきバリュエーションし、現在の経営者による価値であるスタンドアロンバリューと買収後選任する経営者による相乗(シナジー)効果を加算した価値であるバイヤーズバリューの間で決定されるケースが多いため、バリュエーションはファイナンシャル・アドバイザリーのコアとなるサービスです。

<バリューとプライスの関係>

一方で、バリュエーションは、ファイナンシャル・アドバイザリーのサービス如何によっては、M&A成約の阻害要因にもなり得ます。

フィデューシャリーアドバイザーズは、証券会社の投資銀行部門、監査法人、法律事務所、プライベートエクイティファンド等において、幅広い分野で豊富な専門知識と豊富な経験を持つアドバイザーが、これをクライアントに単独のサービスとして提供することができます。

バリュエーションには様々なアプローチがありますが、具体的には、クライアントがM&Aを検討している場合において、ネゴシエーションおよび意思決定をサポートし、クライアントおよび他の利害関係者にとって対象会社や事業の価値はどこにあるか、プライスの基礎となる主要な前提条件は何か、対象会社や事業の価値は現在の方が高いのか、もしくはM&Aにより将来さらに高めることができるのか、差し迫った業界・規制上の変化が株式価値や事業価値にどのような影響を及ぼすのか、といった重要な問題に対してアドバイスを提供します。

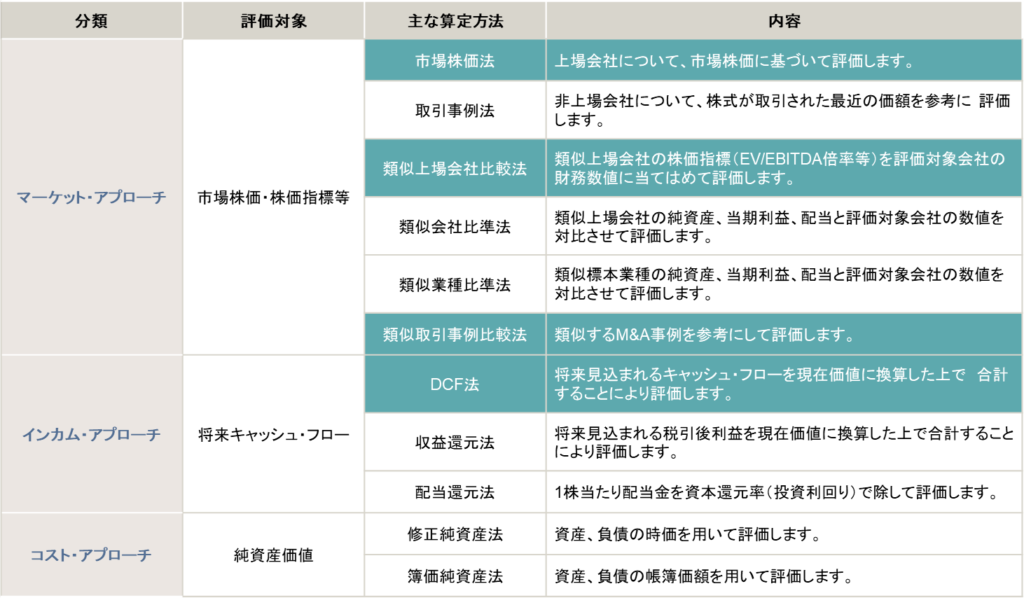

<バリュエーションのアプローチ>

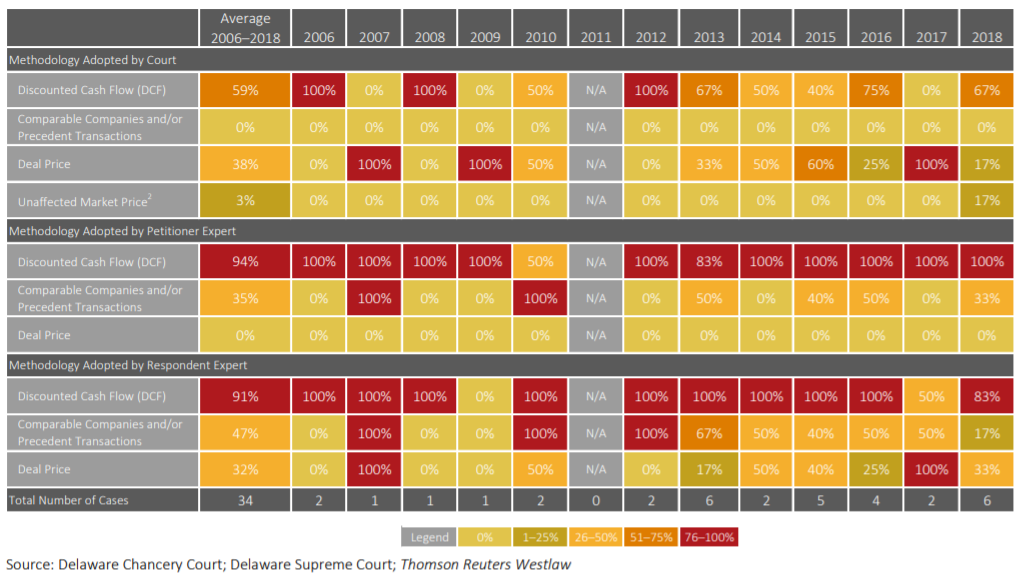

また、バリュエーションのアプローチおよびバリュエーション上の主要な前提条件に対する批判的な検討を含む独立した第三者としてのオピニオン(セカンドオピニオン)、企業統治(コーポレートガバナンス)もしくは法規制の遵守(コンプライアンス)を目的としたプライスの妥当性に関する独立した立場でのオピニオン(フェアネスオピニオン)、そして、株式の価格決定手続における鑑定を目的としたオピニオン(アプレイザルオピニオン)も提供します。

<米国デラウェア州の裁判におけるバリュエーション>

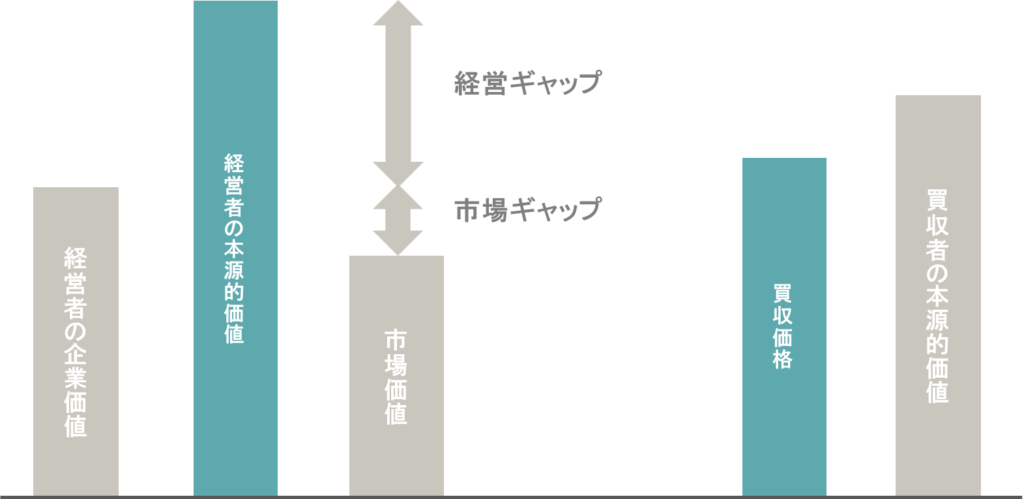

また、同意なき買収の場合には、買収者の「買収価格」が経営者の「本源的価値」と比べ、高いか安いかが問われるため、セルフ・バリュエーションも提供します。

<セルフ・バリュエーションのイメージ>

Post Merger Integration

PMI

M&Aの成功はM&A成立後の統合プロセス(PMI)の成否に左右されるともいわれていますが、想定していたシナジー創出が進まず、期待された成果を十分にあげられていないケースも見受けられます。

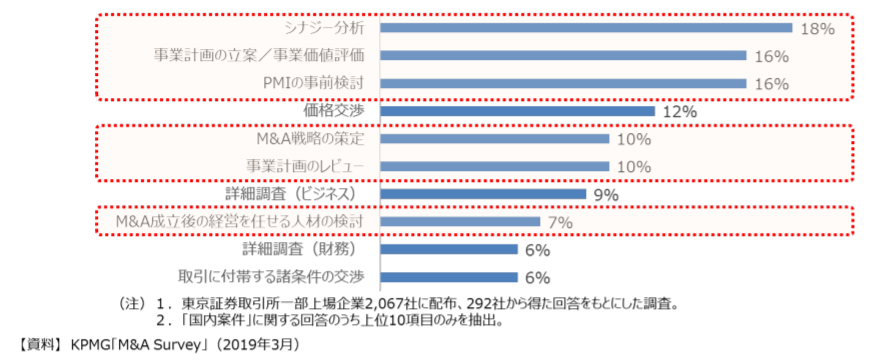

<M&A プロセスにおいてやり直したい取組>

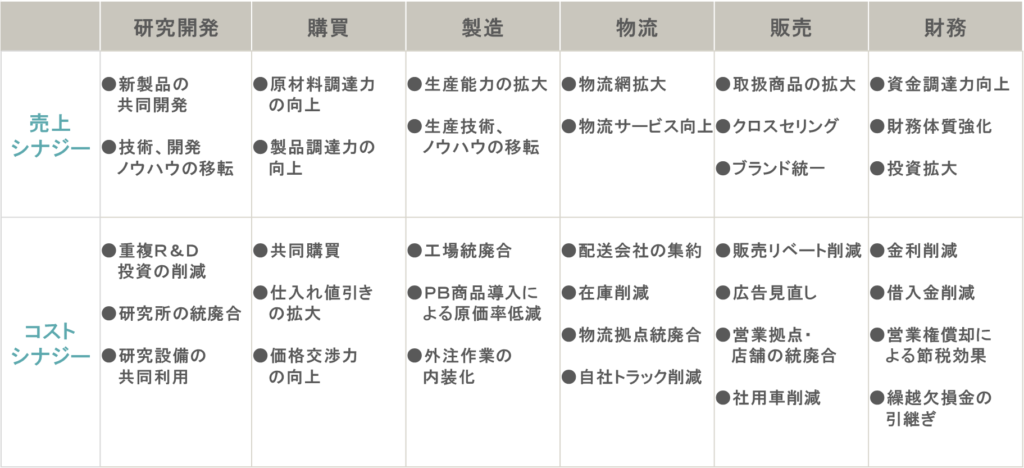

<シナジーの具体例>

フィデューシャリーアドバイザーズは、バイヤーのお客様のニーズがございましたら、対応可能な業界について、統合プロセスを推進し、事業価値向上の観点からシナジー創出と課題解決を支援します。

Capital Allocation Advisory

キャピタルアロケーション・アドバイザリー

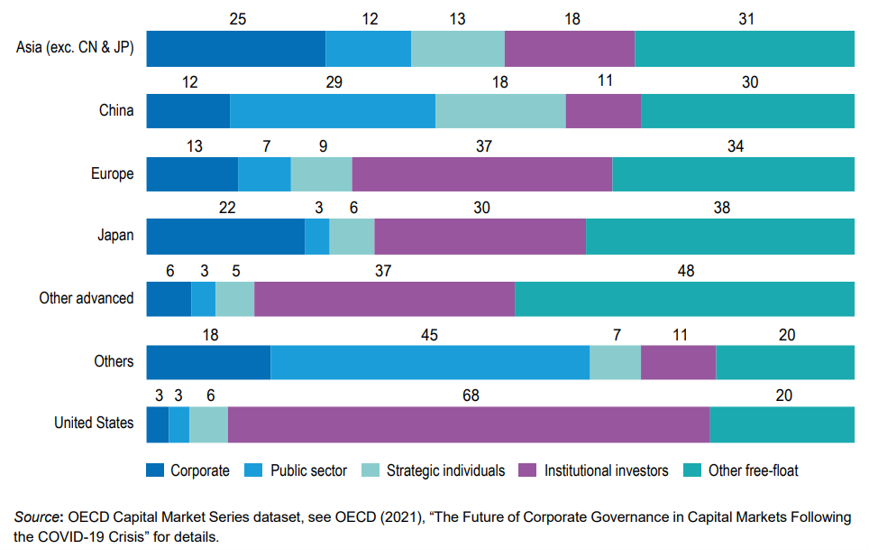

近年、米国、欧米、日本その他の先進国では、機関投資家が単独で最大の株主となっています。

<上場会社の株主所有構造>

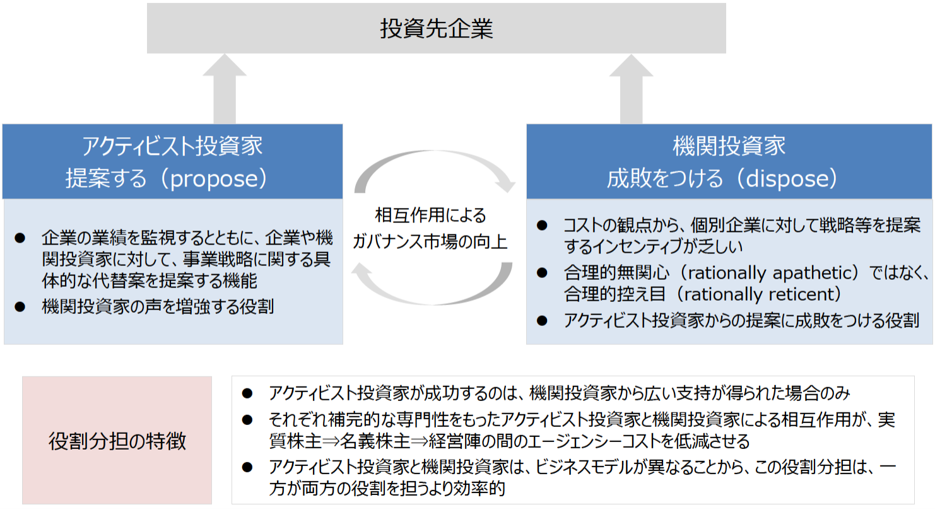

そして、資本市場においては、アクティビストが投資先の会社に提案し、機関投資家が成敗をつけるという役割分担が存在しています。

<機関投資家とアクティビストの役割分担>

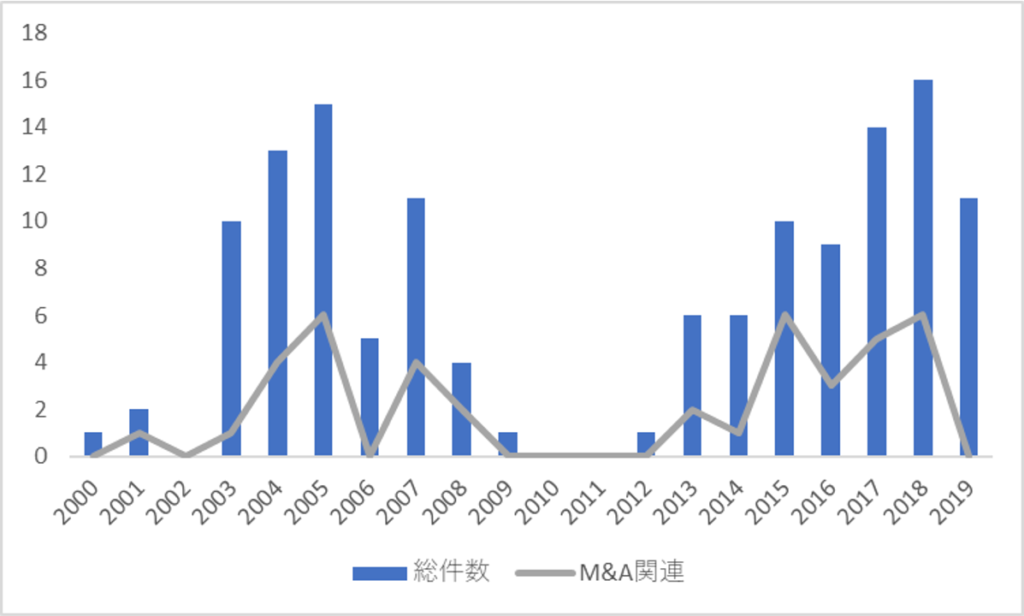

日本においても2013年以降、アクティビストの提案が増加しています。

<日本におけるアクティビストによる提案>

アクティビストは「物言う株主」と呼ばれ、彼らのキャンペーンに嫌悪感を示す経営者も多いと思いますが、「平時」の経営におけるキャピタルアロケーションに課題が多い会社がターゲットになるケースが多いこともまた事実です。

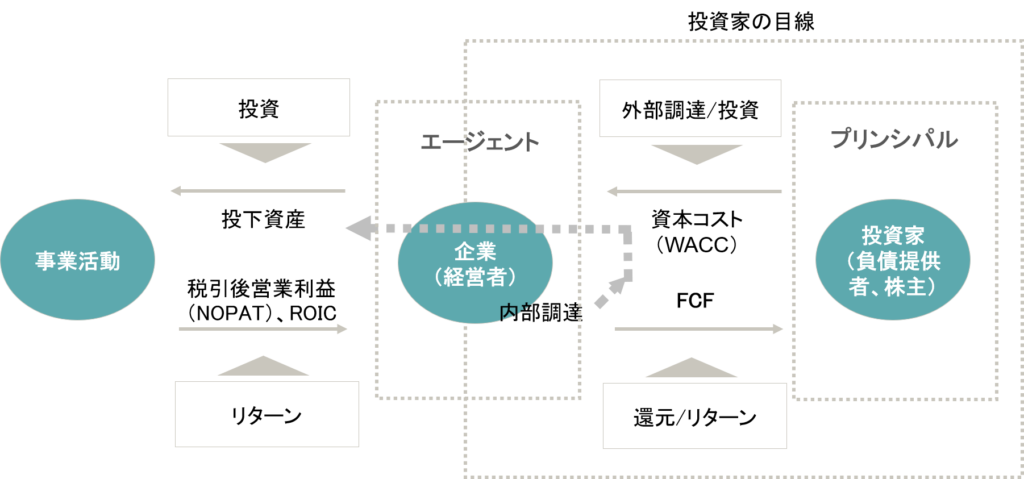

<キャピタルアロケーション>

アクティビストのターゲットとなったにもかかわらず、キャピタルアロケーションの課題を解決しない場合には、同意なき買収に発展する可能性もあります。

フィデューシャリーアドバイザーズは、証券会社の投資銀行部門、監査法人、法律事務所、プライベートエクイティファンド、そして資産運用会社のアナリスト部門等において、幅広い分野で豊富な専門知識と豊富な経験を持つアドバイザーが、バリュードライバーに基づく経営計画の策定から、最適資本構成・資本コスト・ハードルレートの検討、成長投資や株主還元基準の配分、ディスクロージャー、投資家とのコミュニケーションの支援まで、クライアントにキャピタル・アロケーションアドバイザリー・サービスを提供します。

Business succession

事業承継

フィデューシャリーアドバイザーズは、アドバイザーである岸田(公認会計士、税理士、中小企業診断士、卓宅地建物取引士、1級ファイナンシャル・プランニング技能士)が「資産承継オンライン」で事業承継に関する情報を発信しています

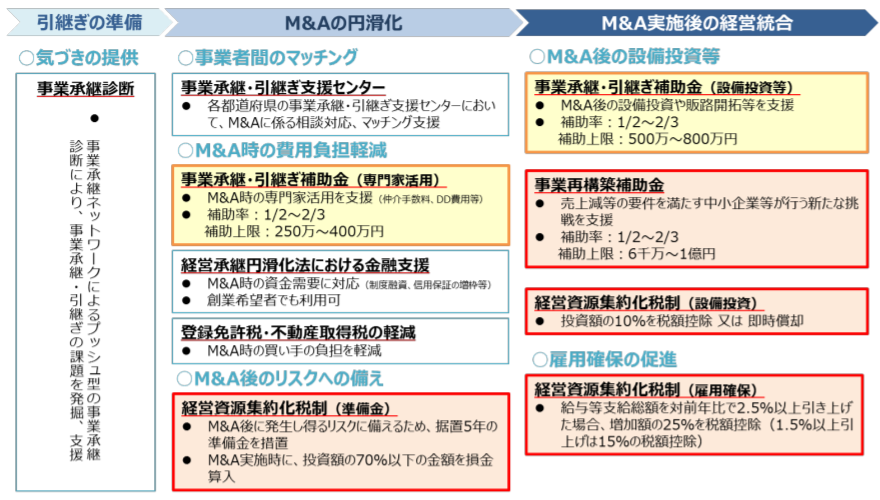

事業承継においては、単なる税務申告だけでなく、事前のシミュレーションや納税資金の確保方策の検討など、多面的な検討が必要です。フィデューシャリーアドバイザーズは、多くの視点に目配りしながら対応を支援します。また、事業承継に関する各種補助金の申請も支援します。

<中小M&Aを推進するための主な支援措置>

Human resources development

人材育成

フィデューシャリーアドバイザーズは、証券会社の投資銀行部門、監査法人、法律事務所、プライベートエクイティファンド等において、幅広い分野で豊富な専門知識と豊富な経験を持ち、法学や経営学に関する研究に長年従事し、執筆活動を通じてその成果を発信しているアドバイザーが、経営に必要な知識の体系に基づき、クライアントのニーズに応じて、人材育成プログラムを提供します。

<経営に必要な知識の体系>

Independent outside director

独立社外取締役

社外独立取締役が注目を集めています。東京証券取引所の上場規程では、上場会社には独立役員(一般株主と利益相反の生じるおそれのない社外取締役または社外監査役)を確保することが求められていましたが、令和元年の会社法改正では、金融商品取引法により有価証券報告書の提出が義務付けられている監査役会設置会社は、最低1名の社外取締役を置くことが義務付けられました。これは、上場会社は所有と経営が分離し、所有者である株主が経営を取締役に委ねているため、経営の監督(モニタリング)を社外取締役に期待しているからです。

<取締役会の種類>

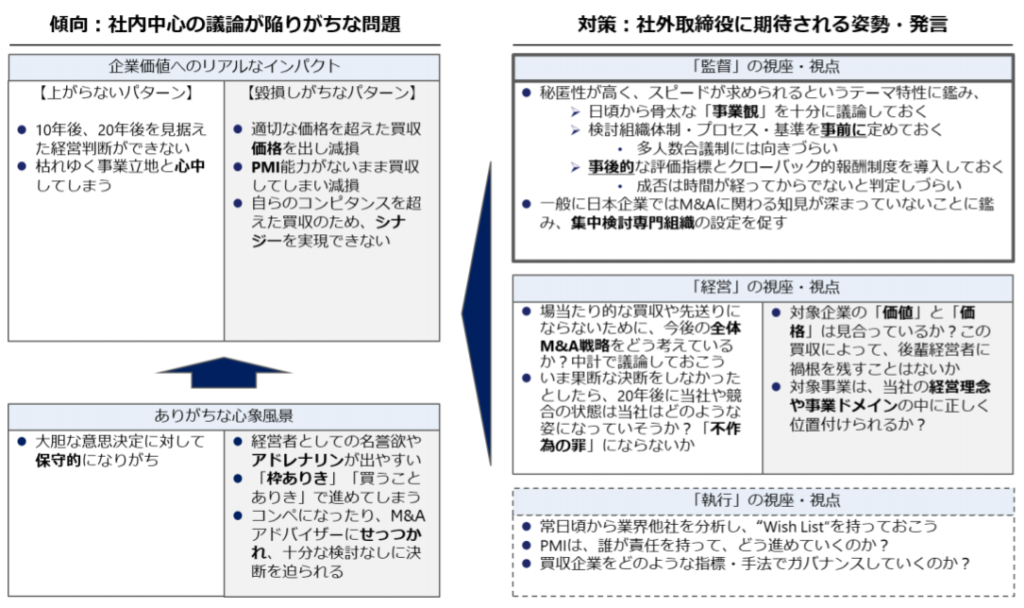

企業価値を直截的に大きく左右する取締役会議案は6つ(①中期経営計画等の経営計画、②大規模なM&A、③撤退を含む事業ポートフォリオの再構築、④大規模な投資(設備投資、研究開発投資、IT投資等)、⑤資本政策・BS最適化・株主還元、⑥意思決定プロセス・ガバナンス機構の設計)に集約されるといわれています。とりわけ、M&Aは日常の業務遂行とは異なる「有事」性が高いテーマでもある一方、専門的知見が迅速に求められるテーマでもあるため、「平時」から準備しておく必要があります。

<大規模なM&Aに関わる「傾向と対策」>