関西スーパーを巡るH2Oリテイリンググループとの買収合戦(競合的買収)に敗れたオーケーが関西スーパーに株式買取請求権を行使した。

株式買取請求権とは、組織再編に反対する株主が自己の有する株式を「公正な価格」で買い取ることを会社に請求できる権利。株主と会社が合意できればその価格、合意できなければ、裁判所が「公正な価格」を決定する。今回は、オーケーと関西スーパーが合意したため、裁判所が決定することはなくなった。

裁判所は、組織再編が公正なプロセスであると認定した場合には、反対株主が株式買取請求をした日、具体的には組織再編の効力発生日である2021年12月15日の20日前から前日において当該株式が有する価値、具体的には株価を「公正な価格」と決定する可能性が高いが、関西スーパーの株価は、最高裁がオーケーによる差止めを認めない判断をした12月15日に1株1104円まで急落し、現在も低迷。オーケーとしては、裁判所に「公正な価格」の判断を仰ぐよりも、1株1518円で関西スーパーと合意したほうがよいと経営判断したのであろう。

一方、関西スーパーとH2O リテイリンググループの経営統合に反対せず、株式買取請求権を行使しなかった株主。オーケーのTOBに応募していれば、1株2250円で売却する機会があったにもかかわらず、それを選択せず、現在も関西スーパー株式を保有している。

関西スーパーの2021年9月24日のプレスリリースによると、H2O リテイリンググループによる経営統合の実施後の関西スーパー株式1株当たりの理論価値(ファイナンシャル支配価値)は、以下のとおり。

DCF 法による算定の前提とした統合事業計画は、以下のとおり(経営統合のシナジー効果は含まれず)。

経営統合のシナジー効果を加味した価値(ストラテジック支配価値)は、開示されていないが、プレスリリースによると、以下のとおり。

「H2O リテイリンググループが、スーパーマーケット以外にも幅広く小売業を展開しており、店舗とデジタルを融合した顧客拡大政策を推進するなど、将来的なシナジーの拡がりの可能性がある」といい、「少数株主の皆様は、当社株式を継続保有することが可能であり、今後実際に創出されるシナジー効果を享受できる」という。

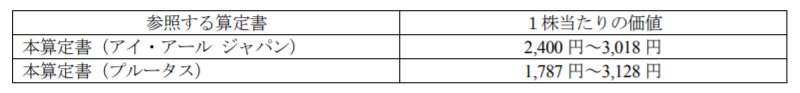

なお、競合的買収といえば、記憶に新しいのが2020年の島忠を巡るDCMホールディングスとニトリホールディングスの案件。この案件は両社の買収手法がともにTOBであったが、TOB価格はDCMホールディングスが1株4200円、ニトリホールディングスが1株5500円。ニトリホールディングスが勝利したが、ニトリホールディングスの2020年10月29日のプレスリリースによると、島忠のスタンドアローン価値は以下のとおりであった。

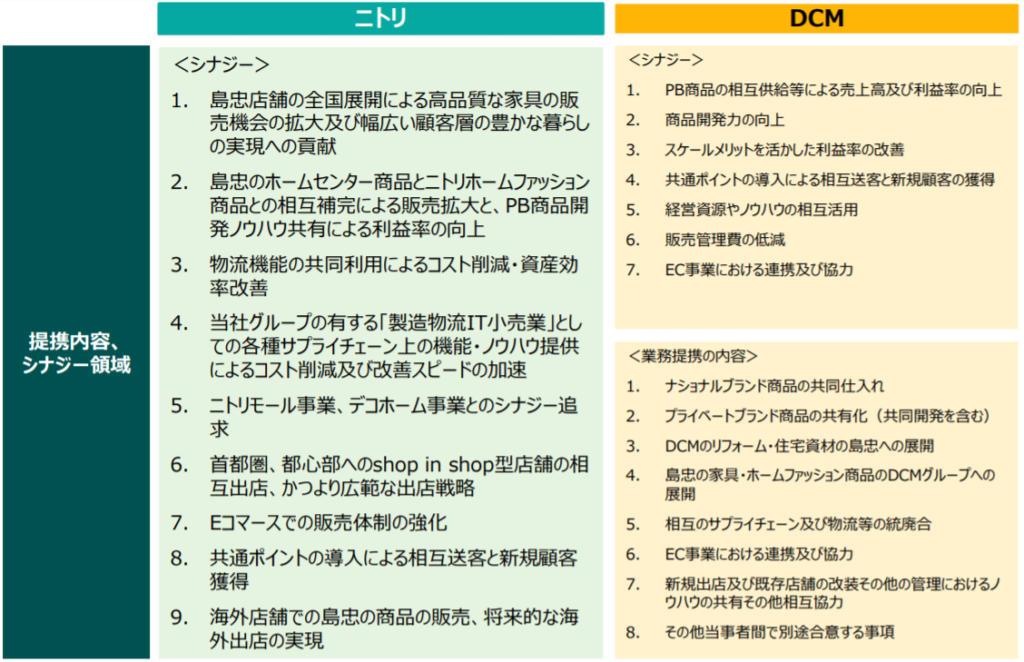

こちらもストラテジック支配価値は、開示されていないが、プレスリリースによると、シナジー効果は以下のとおりであった。

いずれの案件も、株主は買収対象会社のスタンドアローン価値、もしくは買収後のファイナンシャル支配価値に基づき、より高い価格を提示した者の買収を支持している。

一方、価値の前提となる事業について、業界の専門家である中井彰人氏は、「オーケーに関する2つの誤解」で次のようにコメントしている。

・関西スーパーの生鮮管理とオーケーのグロサリー低価格提供が合体すると、関西では最強レベルのスーパーが生まれる可能性がある。

・オーケーというスーパーになじみがない関西の人にとって、「ディスカウントストア」と聞くと、安物をたたき売りしているイメージを持っている人も多いが、そこには明らかな誤解がある。

・オーケーは品質の担保されたナショナルブランドを、競合比で明らかに安く売ることが消費者に支持されているのであり、地域によっては店舗駐車場に高級車が並んでいることもあり、単なる「安かろう悪かろう」ではない。また、オーケーの集客力は、現在の関西スーパーと比較にならない水準であり、関西スーパーの1店当たり売り上げ約20億円に対して、店舗面積にそこまで大きな開きがない中でオーケーは約40億円と、圧倒的なレベルである。

・もし、この集客力とナショナルブランドの低価格提供というオーケーの強みに、関西スーパーの伝統的な生鮮売場が合体するとしたら、きっとはやるに違いない、と考えられる。

2022年1月7日時点の関西スーパーの株価は1株1384円。経営統合はまだ完成していないが、オーケーと一般株主のいずれの判断が正しかったかは、H2O リテイリンググループや関西スーパーの経営者が統合時に株主に提示した価値を創造できるかにかかっている。

フィデューシャリーアドバイザーズ株式会社 吉村一男

Commentary

競合的買収後の見方

関西スーパーを巡るH2Oリテイリンググループとの買収合戦(競合的買収)に敗れたオーケーが関西スーパーに株式買取請求権を行使した。

株式買取請求権とは、組織再編に反対する株主が自己の有する株式を「公正な価格」で買い取ることを会社に請求できる権利。株主と会社が合意できればその価格、合意できなければ、裁判所が「公正な価格」を決定する。今回は、オーケーと関西スーパーが合意したため、裁判所が決定することはなくなった。

裁判所は、組織再編が公正なプロセスであると認定した場合には、反対株主が株式買取請求をした日、具体的には組織再編の効力発生日である2021年12月15日の20日前から前日において当該株式が有する価値、具体的には株価を「公正な価格」と決定する可能性が高いが、関西スーパーの株価は、最高裁がオーケーによる差止めを認めない判断をした12月15日に1株1104円まで急落し、現在も低迷。オーケーとしては、裁判所に「公正な価格」の判断を仰ぐよりも、1株1518円で関西スーパーと合意したほうがよいと経営判断したのであろう。

一方、関西スーパーとH2O リテイリンググループの経営統合に反対せず、株式買取請求権を行使しなかった株主。オーケーのTOBに応募していれば、1株2250円で売却する機会があったにもかかわらず、それを選択せず、現在も関西スーパー株式を保有している。

関西スーパーの2021年9月24日のプレスリリースによると、H2O リテイリンググループによる経営統合の実施後の関西スーパー株式1株当たりの理論価値(ファイナンシャル支配価値)は、以下のとおり。

DCF 法による算定の前提とした統合事業計画は、以下のとおり(経営統合のシナジー効果は含まれず)。

経営統合のシナジー効果を加味した価値(ストラテジック支配価値)は、開示されていないが、プレスリリースによると、以下のとおり。

「H2O リテイリンググループが、スーパーマーケット以外にも幅広く小売業を展開しており、店舗とデジタルを融合した顧客拡大政策を推進するなど、将来的なシナジーの拡がりの可能性がある」といい、「少数株主の皆様は、当社株式を継続保有することが可能であり、今後実際に創出されるシナジー効果を享受できる」という。

なお、競合的買収といえば、記憶に新しいのが2020年の島忠を巡るDCMホールディングスとニトリホールディングスの案件。この案件は両社の買収手法がともにTOBであったが、TOB価格はDCMホールディングスが1株4200円、ニトリホールディングスが1株5500円。ニトリホールディングスが勝利したが、ニトリホールディングスの2020年10月29日のプレスリリースによると、島忠のスタンドアローン価値は以下のとおりであった。

こちらもストラテジック支配価値は、開示されていないが、プレスリリースによると、シナジー効果は以下のとおりであった。

いずれの案件も、株主は買収対象会社のスタンドアローン価値、もしくは買収後のファイナンシャル支配価値に基づき、より高い価格を提示した者の買収を支持している。

一方、価値の前提となる事業について、業界の専門家である中井彰人氏は、「オーケーに関する2つの誤解」で次のようにコメントしている。

・関西スーパーの生鮮管理とオーケーのグロサリー低価格提供が合体すると、関西では最強レベルのスーパーが生まれる可能性がある。

・オーケーというスーパーになじみがない関西の人にとって、「ディスカウントストア」と聞くと、安物をたたき売りしているイメージを持っている人も多いが、そこには明らかな誤解がある。

・オーケーは品質の担保されたナショナルブランドを、競合比で明らかに安く売ることが消費者に支持されているのであり、地域によっては店舗駐車場に高級車が並んでいることもあり、単なる「安かろう悪かろう」ではない。また、オーケーの集客力は、現在の関西スーパーと比較にならない水準であり、関西スーパーの1店当たり売り上げ約20億円に対して、店舗面積にそこまで大きな開きがない中でオーケーは約40億円と、圧倒的なレベルである。

・もし、この集客力とナショナルブランドの低価格提供というオーケーの強みに、関西スーパーの伝統的な生鮮売場が合体するとしたら、きっとはやるに違いない、と考えられる。

2022年1月7日時点の関西スーパーの株価は1株1384円。経営統合はまだ完成していないが、オーケーと一般株主のいずれの判断が正しかったかは、H2O リテイリンググループや関西スーパーの経営者が統合時に株主に提示した価値を創造できるかにかかっている。

フィデューシャリーアドバイザーズ株式会社 吉村一男

Commentary

投稿者プロフィール

最新の投稿